Indexprodukte als Alternative

Indizes machen Immobilien einfach und flexibel investierbar

Immobilieninvestments haben viele Vorzüge. Ein flexibler Handel und eine einfache breite Diversifikation gehören allerdings nicht dazu. Doch es gibt Alternativen: Immobilienindizes ermöglichen Investoren, über Indexprodukte ähnlich effizient und breit diversifiziert in Immobilien zu investieren, wie sie es von ihren Aktien- und Anleihepositionen gewohnt sind.

Viele Investoren haben sich daher in den vergangenen Jahren wieder verstärkt Immobilieninvestments zugewandt. Die Folge der hohen Nachfrage sind enorme Preissteigerungen, insbesondere in den weltweiten Wirtschaftszentren und in ausgezeichneten Lagen. Einige Experten sehen hier eine Überhitzung der Märkte. Immobilienaktien können für Investoren daher eine flexible Alternative zu direkten Immobilieninvestments und den klassischen Fonds sein, um an der positiven Entwicklung der Immobilienmärkte teilzuhaben. Die Bewertung der Immobilienaktien wird in der Regel von der Wertentwicklung der zugrunde liegenden Immobilien bestimmt. Allerdings unterliegen die Immobilienaktien den Schwankungen des Aktienmarktes und haben eine erheblich höhere Volatilität als Immobilien. Dafür werden die Preise fortlaufend bestimmt und ermöglichen zu jeder Börsenzeit den sofortigen Handel. Durch den Börsenhandel und dem ihm zugrunde liegenden Preismechanismus sind Immobilienaktien weitaus liquider als andere Immobilieninvestments. Die Folge: Die Aktien weisen zwar eine höhere Volatilität auf als Fonds oder direkte Investments, dafür können Investoren ihre Positionen bei drohenden Verlusten schnell auflösen und jederzeit zu günstigen Handelskosten an die Marktsituation anpassen. Gleichzeitig weisen die Immobilienaktien ähnliche Investmenteigenschaften wie Immobilien auf.. In der Vergangenheit boten die Immobilienunternehmen etwas höhere Ausschüttungen im Vergleich zu anderen und damit laufende Erträge, die eine Anlage in Immobilien so attraktiv machen. Darüber hinaus verfolgen die Immobilienunternehmen Strategien zur Wertsteigerung ihrer Objekte. So optimieren sie ihre Objektbestände, investieren in die energetische Sanierung und steigern ihre Mieterträge durch Neu- und Nachverhandlungen.

Mithilfe von Indizes können Anleger ihre Abhängigkeit von einem einzelnen Titel reduzieren. Denn Indizes auf Immobilienaktien beinhalten eine Vielzahl an Einzeltiteln. Mit Produkten, die diese Indizes abbilden, können Investoren breit diversifizieren und das Risiko reduzieren. Dabei wählen sie zwischen Immobilienindizes, die unterschiedliche weltweite Anlageregionen abdecken. So lassen sich die Immobilienportfolios einfach international diversifizieren oder taktisch um Immobilienpositionen in ausgewählten Märkten ergänzen. Einer dieser Indizes ist der STOXX Global 1800 REITs Index. Er beinhaltet alle REITs, Real Estate Investment Trusts, aus dem STOXX Global 1800 Index. Diese erwirtschaften ihre Erträge mit der Vermietung, Verpachtung und Veräußerung von Immobilien und unterliegen besonderen gesetzlichen Regelungen. So kommen ihnen steuerliche Vergünstigungen zugute, sofern unter anderem mindestens 90 Prozent des Gewinns an die Aktionäre ausgeschüttet wird. Dieser Sektorenfokus des Index zahlt sich aus: Über die vergangenen fünf Jahre erzielte der Index eine jährliche Rendite von 13,9 Prozent und liegt somit gleichauf mit dem breite Marktindex. Die Volatilität bewegte sich ebenso auf nahezu identischem Niveau. Zudem profitierten Anleger mit dem STOXX Global 1800 REITs Index von einer Dividendenrendite von 2,8 Prozent, die damit 80 Basispunkte über dem breiten Marktindex lag.

Vom gesamten Immobilien-Sektor profitieren

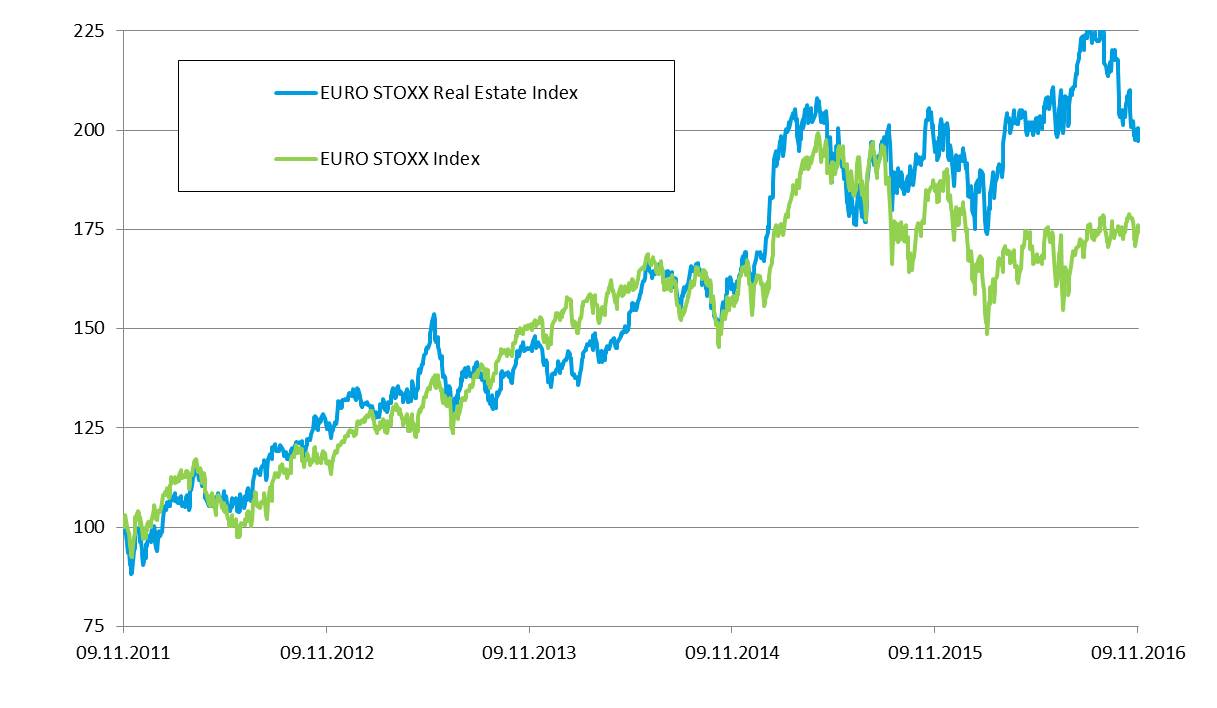

Wer vom gesamten Immobiliensektor profitieren will, kann auf Indizes zurückgreifen, die neben den reinen Immobiliengesellschaften über andere Geschäftsmodelle hinweg diversifizieren. Dazu gehören auf Immobilienfinanzierung spezialisierte Unternehmen sowie weitere mit dem Immobiliensektor verbundene Dienstleistungsunternehmen. Beispielsweise beinhaltet der EURO STOXX Real Estate Index alle dem Immobiliensektor zugeordneten Titel aus seinem Indexuniversum, dem EURO STOXX Index. Die größten Titel im Index sind das französische Immobilien- und Investmentunternehmen Unibail-Rodamco sowie die deutschen Unternehmen Vonovia SE und Deutsche Wohnen. Da der Index ausschließlich Titel aus der Eurozone enthält, blieb er von der Brexit-Entscheidung nahezu unberührt und hatte sich bereits nach drei Tagen wieder komplett vom überraschenden Ergebnis des Referendums erholt. Insgesamt stellen Frankreich und Deutschland gemeinsam fast 90 Prozent aller Titel. Über die vergangenen fünf Jahre erreichte der Index eine jährliche Rendite von 13,6 Prozent – der EURO STOXX Index erreichte 10,7 Prozent. Darüber hinaus bietet der Real Estate Index ein attraktives Risiko-Rendite-Verhältnis. Die Volatilität ist geringer als die des Standardindex, während die Ausschüttungsquote zuletzt bei 3,6 Prozent lag.

Performancevergleich zwischen dem EURO STOXX Real Estate Index und dem EURO STOXX Index (Stand: 10. November 2016)

Immobilien sind seit Jahrzehnten eine wichtige Anlageklasse für private wie institutionelle Investoren. Alternativ zu den klassischen direkten Immobilieninvestments bieten sich Indexprodukte auf Immobilien an, um in die Anlageklasse zu investieren oder bestehende Positionen um breit diversifizierte Investments zu ergänzen. Denn Investoren profitieren mit Indizes auf Immobilienaktien ähnlich wie bei direkten Immobilieninvestments von hohen laufenden Erträgen. Gleichzeitig lassen sich die Produkte jederzeit über die Börse einfach und ohne großen Aufwand handeln. Investoren haben damit die Möglichkeit, flexibler auf Marktveränderungen zu reagieren. Gerade diese Eigenschaft fehlt bei vielen klassischen Immobilieninvestments. Mit den Indexprodukten gewinnen Investoren damit eine attraktive Option, ihre klassischen Immobilieninvestments zu ergänzen und flexibler aufzustellen.

Die Nutzungsrechte wurden The Property Post zur Verfügung gestellt von STOXX Ltd.

Erstveröffentlichung: The Property Post, November 2016