Logistik-Hubs im Überblick

Wohin bewegt sich die Logistikbranche in Europa?

Wirtschaftliche Rahmenbedingungen

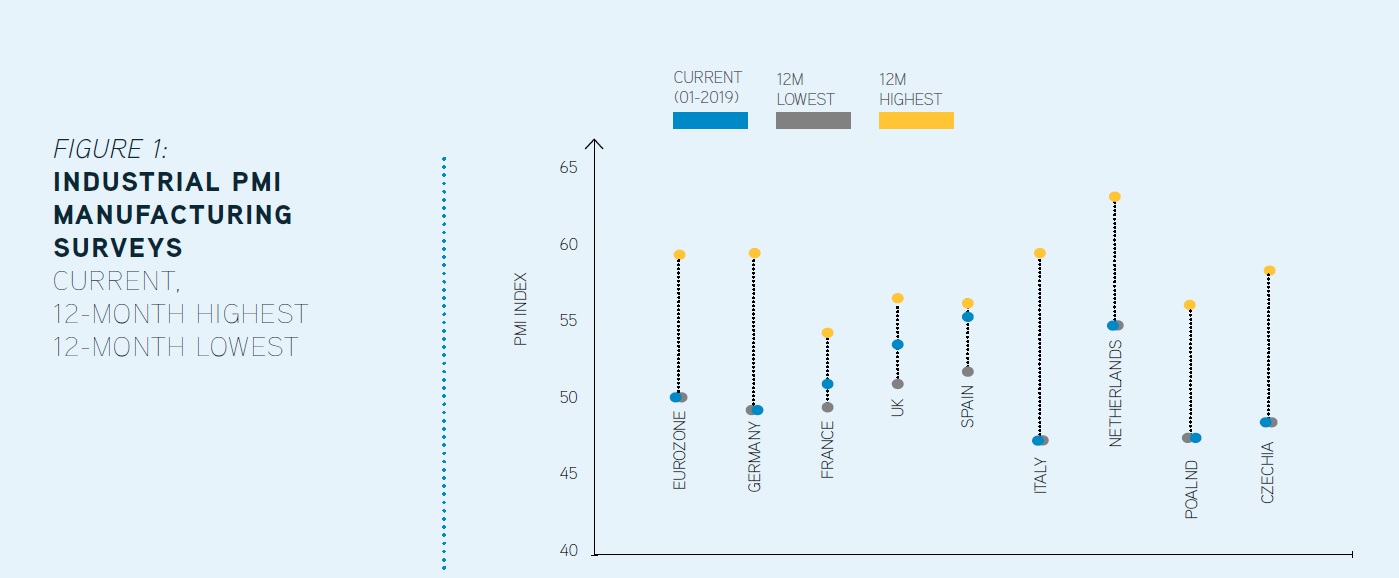

Die Nachfrage nach Logistikflächen ist ein guter Indikator für die Konsumlaune und das ökonomische Klima in Europa. Die Einschätzung der wirtschaftlichen Lage sowohl von Seiten der Konsumenten als auch der produzierenden Unternehmen kommt hier zusammen. Dementsprechend schlägt sich in den Statistiken von 2018 zum Logistikmarkt die politische Situation mit wachsendem Protektionismus, Spannungen im Handel zwischen den USA und China sowie dem drohenden Brexit nieder. In Zahlen ausgedrückt: zum ersten Mal seit Juni 2013 fiel der Einkaufsmanagerindex (PMI), unter die Marke von 50 Punkten. Hier zeichnet sich die Vorsicht der Hersteller ab, insbesondere der Automobilindustrie und ihrer Zulieferer, verunsichert durch die Diesel-Affäre, eine sinkende Nachfrage aus China und mögliche US-Zölle. Das Bruttoinlandsprodukt in der Eurozone wächst dementsprechend nur schwach, trotz einer starken Arbeitsleistung und niedriger Arbeitslosenquote. Deutschland und Großbritannien entgingen knapp einer Rezession mit einem BIP Wachstum von lediglich 1,5% im Jahresvergleich.

Im verarbeitenden Gewerbe überzeugte Frankreich mit einem PMI von 51.5 – und damit der besten Performance der „Großen Vier“ in der Eurozone. Der robuste Inlandsmarkt konnte die schwache Exportnachfrage ausgleichen. Der britische PMI für das verarbeitende Gewerbe (52,8) lag bei einem Dreimonats-Tief im Januar und reflektiert damit die Sorgen, insbesondere der Automobilindustrie, vor einem „No-Deal-Brexit“ des Vereinigten Königreichs aus der EU. Auch Spanien zeigt sich nicht unbeeindruckt von der politischen Gesamtlage und liegt mit einem PMI von 49,9 zum ersten Mal seit 5 Jahren unter der 50-Punkte-Marke. Und Italien quittiert die politischen Unruhen im eigenen Land mit einem PMI von 47,7 – dem niedrigsten Wert seit 2013.

Es gibt jedoch auch Positives zu vermelden: Irland (52,6) und die Niederlande (55.1) wiesen relativ starke PMIs auf und in Zentral- und Osteuropa (CEE) wuchs die ungarische Produktion im Jahr 2018 um fast 4%. Auch bezüglich des BIP erfreuten sich die CEE-Volkswirtschaften 2018 einiger der stärksten Wachstumsraten weltweit, mit Höchstwerten um 5% in Polen und Ungarn.

Trends bei Angebot und Nachfrage

In den europäischen Städten herrscht ein starkes Beschäftigungswachstum. Das gilt für West- wie auch für Osteuropa. Was eigentlich eine gute Nachricht ist, wirkt sich mitunter negativ auf den Industrie- und Logistiksektor aus: Steigende Gehälter mindern zunehmend die Attraktivität einer Verlagerung der Produktion nach Osteuropa zur Kostenreduzierung, der Pool an billigen, gut qualifizierten Arbeitskräften schrumpft. Und dieser wachsende Arbeitskräftemangel in ganz Europa wird irgendwann auch die steigende Nachfrage auf dem Logistikmarkt bremsen. Erste Anzeichen machen sich bereits bemerkbar: In EMEA war der Gesamtflächenumsatz in der zweiten Hälfte 2018 in 52% der Märkte rückläufig. Beim Blick auf die Jahresumsätze in den untersuchten EMEA-Märkten gingen in den Städten Venlo (-47%), Stettin, Istanbul (beide -41%) und Newcastle (-35%) die Umsätze am deutlichsten zurück. Am anderen Ende des Spektrums stiegen allerdings in den osteuropäischen Städten Bukarest, Krakau und Prag die Umsätze in der zweiten Jahreshälfte um 221%, 62% und 28%.

Polarisierte Nachfrage

Das durchschnittliche Flächenvolumen der Abschlüsse steigt. Allerdings scheint sich eine Art Schere in der Nachfrage zu bilden, mit großen Lagerhallen über 10.000 m² auf der einen Seite und deutlich kleineren Einheiten auf der anderen. Dieser Trend offenbart sich besonders deutlich im Vergleich von Wien, wo sich ein Großteil der Nachfrage in 2018 auf kleinere Flächen im Bereich von 700 bis 1.500 m² bezog, und Städten wie Frankfurt, wo Abschlüsse im Bereich von über 10.000 m² mehr als drei Viertel des Gesamtumsatzes ausmachten. Hintergrund ist die wachsende Bedeutung von E-Commerce und der damit einhergehende Bedarf für neue Lagerformen, zum Beispiel sehr große Verteilerzentren an der Grenze von Metropolregionen in Kombination mit kleinen Einheiten für die „letzte Meile“ zum Verbraucher.

Der Flächendruck nimmt zu

In der zweiten Hälfte des Jahres 2018 stieg der Leerstand in nur 18% der Märkte, während er in 38% der Märkte fiel. Die Zahl der freien Flächen lässt also nach, vor allem in großen und kleineren Städten. Gleichzeitig hatten mittelgroße Märkte und Megamärkte mit sich verfestigenden Leerstandsraten zu kämpfen.

Das bereits erwähnte Anwachsen der Dealgrößen setzt das Angebot von Flächen über 5.000 m² am stärksten unter Druck. Die Nachfrage nach größeren Flächen steigt, obwohl nicht alle Nutzer diesem Trend folgen: Parallel wuchs auch die Nachfrage nach kleineren, auf spezielle Bedürfnisse zugeschnittene Flächen für die „letzten Meile“ in der Nähe zum Verbraucher sowie für Lagerhäuser außerhalb der Stadt.

Neben bedarfsorientierten Anfragen veranlasst die Marktsituation mit sinkendem Angebot auch zu zahlreichen spekulativen Projektentwicklungen im Umfeld großer Städte. In Deutschland entstehen rund um Köln und Düsseldorf über 130.000 m2 Logistikfläche und auch in Berlin nimmt die Verfügbarkeit schnell ab. In den Niederlanden bleibt das Angebot besonders in Tilburg eingeschränkt, wo die Nachfrage nach Logistikflächen weit über das Angebot hinausgeht. Hier haben Entwickler Pläne für zusätzliche Lagerflächen vorgelegt, und auch bei Venlo plant man den Bau neuer Flächen, da hier bis 2020 der größte Bahnhof des Landes entstehen wird – und damit neuer Bedarf.

Mieten steigen langsam, aber stetig

Die Mieten für innerstädtische Lagerhallen stiegen im 2. Halbjahr 2018 in EMEA in 72% der Märkte stabil, das Tempo des Anstiegs bleibt jedoch unbeeinflusst: In nur 12% der Märkte verlangsamte sich die Steigerung der Mieten im Vergleich zu 20% im Vorquartal. Die Spitzenmieten für innerstädtische Lagerflächen in Deutschland erzielten Hamburg mit 7,50 €/m²/Monat (+15,4% Wachstum im Vergleich vom ersten zum zweiten Halbjahr 2018) Frankfurt mit 8 €/m²/Monat (+15,1%) und Spitzenreiter München mit 10 €/m²/Monat (+7,5%).

Die Mieten für moderne Logistikflächen über 3.000 m² folgten einem sehr ähnlichen Muster, allerdings mit besseren Aussichten: Die Wachstumsraten bleiben, die Mieten steigen und wichtige Infrastrukturprojekte drücken die Mieten stellenweise weiter nach oben. Im Raum London zum Beispiel ist die Umsteigestation der Eisenbahnschnellstrecke Auslöser für diverse Projekte – mit Auswirkungen auf die Mieten im Umfeld: So übertreffen die Spitzenmieten bei Park Royal sogar eine Reihe von Standorten im Stadtgebiet London.

Nutzerbedingungen im Vermietermarkt

In den vergangenen Jahren entwickelte sich der Markt zu einem Vermietermarkt: 54% der EMEA-Märkte schätzen die Bedingungen für Vermieter positiv ein, verglichen mit 42% im zweiten Halbjahr 2016. Dies ging meist zu Lasten der Mieter, es gibt jedoch auch Hinweise darauf, dass sich mit einer Verringerung der Leerstände auch der Anstieg der Mieten kurz- bis mittelfristig abmildern wird. Auf der anderen Seite bleibt das Angebot hinter dem Bedarf der Endnutzer zurück, auch trotz neu gebauter Entwicklungen.

Aktuell mag die Marktsituation die Vermieter zwar stark begünstigen, aber die Margen im Logistiksektor sind oft niedrig und es ist unwahrscheinlich, dass Drittanbieter oder Endnutzer sich ein kontinuierliches Mietwachstum leisten können. Schon jetzt weichen Nutzer auf maßgeschneiderte Lösungen wie Built-to-Suit Eigentum aus. Zudem wächst auch die Nachfrage außerhalb der Hauptdrehkreuze, wo die Mieten erschwinglicher sind und sich mehr Spielraum für die Entwicklung moderner, maßgeschneiderter Einrichtungen bietet.

Wie geht’s weiter?

Der Logistikmarkt unterliegt aktuell starken Veränderungen, sei es durch sich wandelnde Ansprüche der Nutzer, neue Technologien in der Automatisierung, die Bedingungen des Arbeitsmarktes oder die politischen Einflüsse. Vor diesem Hintergrund stellt es sich als schwierig heraus, von den eigentlich positiven Wachstumsaussichten zu profitieren. Ein Weg von Seiten der Anbieter stellt das Schärfen des Wettbewerbsprofiles dar, um den individuellen Ansprüchen von Nutzern stärker zu entsprechen. Glücklicherweise sind sich Wirtschaft und Politik der aktuellen Herausforderungen bewusst, was Anlass für verhaltenen Optimismus bietet.

Den kompletten Report „EMEA Industrial & Logistics Hubs“ mit allen Zahlen, Daten und Fakten gibts hier.

Erschienen im Colliers Blog: https://www.colliers.de/blog/

Die Nutzungsrechte wurden The Property Post zur Verfügung gestellt von Colliers International

Erstveröffentlichung: Blog Colliers International, Mai 2019