Vom Tellerwäscher zum Milliardär

Assetklasse Hotels - Durch Professionalisierung im Fokus internationaler Investoren

Hotelimmobilien, vor noch nicht allzu langer Zeit eher ein Randprodukt, rücken mehr und mehr in den Fokus internationaler Anleger. Dafür gibt es viele gute Gründe – nicht zuletzt die weltweit steigenden Tourismuszahlen und die wachsende Mobilität.

Den Anfang machte ein „Root Beer“-Verkaufsstand. 1927 stillten J. Willard Marriott und seine Frau Alice mit dem süßlichen Softdrink den Durst vieler Amerikaner in den Straßen von Washington D.C. 2016, rund 90 Jahre später, steht der Name Marriott für die größte Hotelkette der Welt – einen Mega-Konzern mit 1,1 Millionen Zimmern. Der Marriott-Gründer und seine Nachfolger sind ein perfektes Beispiel für die berühmte Karriere „vom Tellerwäscher zum Millionär“: So sind in den vergangenen Dekaden viele Hoteliers erfolgreich aufgestiegen. Im letzten Jahrzehnt aber hat die Asset-Klasse Hotel selbst Karriere gemacht – und schreibt mit Milliarden-Transaktionen heute ihre eigene Erfolgsgeschichte.

Boombranche Tourismus

Und das aus gutem Grund: Der Tourismus gilt als die einzige Branche, die weltweit boomt und sich insgesamt betrachtet (bisher) relativ unbeeindruckt gezeigt hat von Schocks wie Terror oder Naturkatastrophen. Die internationalen Touristen-Ankünfte stiegen von 25 Millionen im Jahr 1950 auf 527 Millionen im Jahr 1995 und 1,18 Milliarden im Jahr 2015. Die Tourismus-Einnahmen wuchsen analog von 2 über 415 Millionen US-Dollar bis zu 1,24 Milliarden USD 2014. Im Jahr 2016 verzeichnete die Weltorganisation für Tourismus UNWTO weltweit 1,26 Milliarden grenzüberschreitende Touristen-Ankünfte, gegenüber 2015 ein Zuwachs um 3,9 Prozent. Von einem Plus von 7 Prozent geht die UNWTO im Jahr 2017 aus. In 13 Jahren, also 2030, sollen bereits 1,8 Milliarden Reisende unterwegs sein. Solche Aussichten beflügeln Investoren wie Hotel-Betreiber und sind ein Grund für die nicht enden wollende Flut von Hotel-Neubauten – und Marken.

Und das aus gutem Grund: Der Tourismus gilt als die einzige Branche, die weltweit boomt und sich insgesamt betrachtet (bisher) relativ unbeeindruckt gezeigt hat von Schocks wie Terror oder Naturkatastrophen. Die internationalen Touristen-Ankünfte stiegen von 25 Millionen im Jahr 1950 auf 527 Millionen im Jahr 1995 und 1,18 Milliarden im Jahr 2015. Die Tourismus-Einnahmen wuchsen analog von 2 über 415 Millionen US-Dollar bis zu 1,24 Milliarden USD 2014. Im Jahr 2016 verzeichnete die Weltorganisation für Tourismus UNWTO weltweit 1,26 Milliarden grenzüberschreitende Touristen-Ankünfte, gegenüber 2015 ein Zuwachs um 3,9 Prozent. Von einem Plus von 7 Prozent geht die UNWTO im Jahr 2017 aus. In 13 Jahren, also 2030, sollen bereits 1,8 Milliarden Reisende unterwegs sein. Solche Aussichten beflügeln Investoren wie Hotel-Betreiber und sind ein Grund für die nicht enden wollende Flut von Hotel-Neubauten – und Marken.

Dabei hat die Hotel-(Immobilien-)Welt ihren heutigen Sex-Appeal der größten Krise aller Zeiten zu verdanken: Als 2008 die Finanzwelt viele Anleger in die Tiefe riss, kappten die Hotel-Betreiber drastisch ihre Kosten. Zwei Jahre lang sparten sie bis zur Erschöpfung und kämpften mit den Margen. Dann fiel bei einigen der Groschen: Sie sollten besser ihre Verträge neu verhandeln, Banken und Eigentümer mit in die Pflicht nehmen, beispielsweise über eine umsatzabhängige Pacht, kurz: zusammenstehen in guten wie in schlechten Zeiten. Das dachten Banken und Eigentümer allerdings auch.

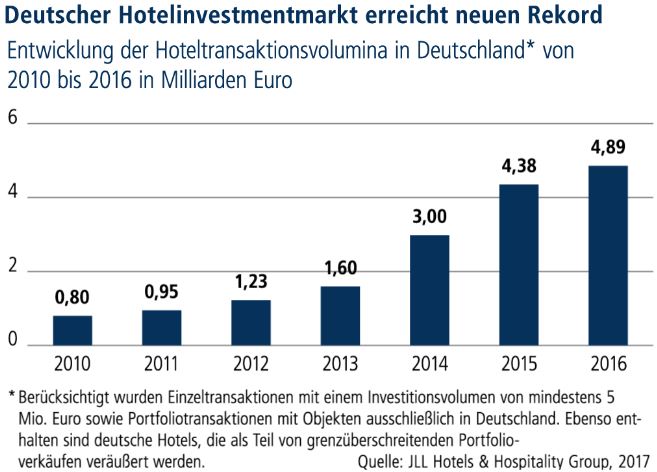

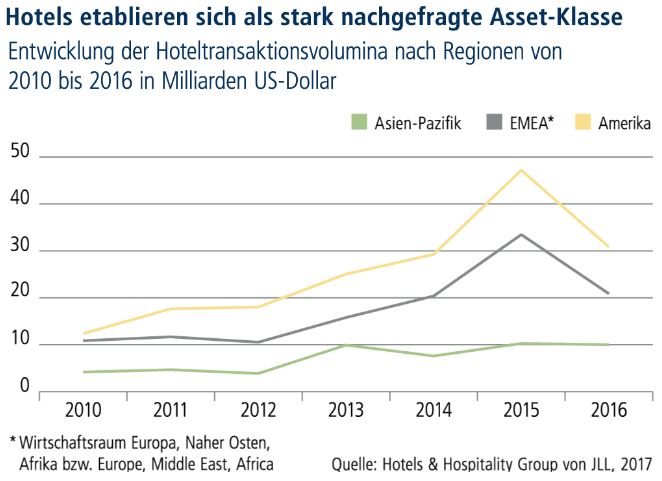

Das globale Hotel-Investmentvolumen lag im Jahr 2016 bei circa 61,7 Milliarden US-Dollar (rund 59 Milliarden Euro), wie die JLL Hotels & Hospitality Group mitteilt. 2015 lag es allerdings noch bei 85 Milliarden US-Dollar. Auch bezogen auf die Region Europa, Mittlerer Osten, Afrika sackte das Hotel-Transaktionsvolumen ab: Gemäß JLL Hotels & Hospitality Group sank es von 29 Milliarden US-Dollar im Jahr 2015 auf nur noch 20,9 Milliarden im Jahr 2016. Die Entwicklung am deutschen Markt verläuft dagegen antizyklisch. Wie das Immobilienberatungsunternehmen CBRE ermittelte, beendete der deutsche Hotelmarkt das Jahr 2016 mit einem Rekordergebnis von 5,1 Milliarden Euro. Damit wurde das bisherige Rekordvolumen aus dem Vorjahr um 15 Prozent gesteigert. Trotz sinkender Transaktionszahlen – es wurde ein Rückgang um 29 Prozent verbucht – konnte im Vergleich zu 2015 das Transaktionsvolumen aufgrund höherer durchschnittlicher Transaktionsgrößen übertroffen werden und stieg so zum siebten Mal in Folge. Die Branche bleibt damit sexy.

Mehr Auswahl und Professionalisierung

Schon vor der Finanzkrise war immer wieder in öffentlichen Diskussionen ein „vertrauensvoller, partnerschaftlicher Umgang“ miteinander gefordert worden, doch wer hört's, solange die Immobilien-Branche boomt? Und wer dachte 2007 darüber nach, ob die Immobilie nicht zu teuer eingekauft wurde oder ob der Pacht-Vertrag (in Deutschland) noch zu erfüllen ist? Allzu gut klingen den Kontinental-Europäern noch die Sticheleien der Angelsachsen im Ohr: „Möchten Sie keine zweistellige Rendite erzielen?“ Dann kam der Crash. Heute sind Hotel-Investoren in Europa bereits mit 4 bis 5 Prozent Rendite zufrieden. Im Ausland liegt der Return teilweise deutlich niedriger. Experten vergleichen die aktuelle Hotel-Immobilien-Euphorie häufiger mit 2007. Doch der Vergleich hinkt: Dazwischen liegen zehn Jahre der Professionalisierung – und veränderte wirtschaftliche Rahmenbedingungen.

Die Asset-Klasse Hotel ist heute in der Bel Etage angekommen. Seit einigen Jahren scheinen immer mehr Investoren festzustellen, wie angenehm es ist, über zwanzig Jahre lang ein- und denselben Mieter zu haben und mit ihm, im optimalen Fall, zusammen an den Stellschrauben des Asset Value zu drehen. Zudem profitieren sie von einer immer größeren Auswahl an Hotel-Marken wie auch an Betreibergesellschaften.

Deals, Deals, Deals

Seit vielen Jahren sind – erstmals auch wieder in Westeuropa – in großer Zahl junge und neue Hotelgruppen entstanden, hauptsächlich im Budget- und Lifestyle-Segment. Einige davon (z. B. citizenM, Motel One, 25hours, Ruby, prizeotel) haben es sogar geschafft, die großen Player herauszufordern. Die Mega-Ketten kreierten gleichzeitig – fast im Monatstakt – neue Eigenmarken. Parallel dazu ist auch in Europa die Zahl der Franchisenehmer deutlich gewachsen – nicht zuletzt auch dank der Multiple Development Agreements, mit denen allen voran die InterContinental Hotels Group sich ihre Expansion bei den Marken Holiday Inn und Holiday Inn Express sicherte.

So dynamisch ist der europäische Hotelmarkt schon lange nicht mehr gewesen. Der Boom scheint sich fortzusetzen – zumindest in den „safe haven“ dieser Welt, die es hauptsächlich noch in Westeuropa gibt. Global gesehen aber werden es immer weniger. Deutschland gilt immer noch als die Insel der Glückseligen und profitiert von den geopolitischen Miseren in der Welt, die Reiseströme umleiten und Investoren-Pläne verändern. „Wir leben momentan nicht in goldenen, sondern in Platin-Zeiten“, fasste Markus Beike, Managing Director Northern and Eastern Europe bei CBRE, Ende November 2016 die hitzige Entwicklung am Markt zusammen. Das Hotel-Immobilien-Angebot ist extrem mager, das Portemonnaie hingegen dick. Gleichzeitig bleiben die Zinsen noch – und vermutlich noch länger – auf Tiefststand, und das Anlage suchende Kapital wächst weiter. „Der Anlage-Druck ist eklatant“, begründete Beike den Trend und die hohen Preise. Gold und Aktien seien für Investoren in diesen Zeiten keine begehrenswerten Alternativen mehr zu Immobilien: „Alle wollen ihr Geld sicher investiert sehen.“ Deshalb gehen Beike und seine CBRE-Kollegen davon aus, dass der Run auf neue Hotel-Deals auch 2017 noch anhalten wird: „Alle Produkte, auf denen derzeit ‚Hotel’ draufsteht, gehen weg.“ Treiber seien vor allem Kapital-Sammelstellen wie Fonds, Beteiligungsgesellschaften (Private Equity) oder private Großinvestoren, die sogenannten High-Net-Worth-Individuals (HNWIs).

So viel Kapitaldruck macht atemlos – insbesondere mit Blick auf die Preise. Core-Immobilien im Münchener Hotelmarkt wechselten 2016 für einen Vervielfacher von 25 und mehr den Eigentümer, in Berlin immerhin für das 20-Fache der Jahresmiete. Vor dem aktuellen Ansturm konnte man Core-Immobilien in München noch fürs 15- bis 16-Fache erwerben. „Das entspricht heute dem Faktor für B-Lagen“, veranschaulicht Anwalt Mathias Jung von der Kanzlei Jung Schleicher in Berlin den enormen Preissprung. Er macht den Jahresend-Hype an einem weiteren Detail fest: „Wir hatten noch nie so viele Broken Deals wie derzeit.“ Zur Unsitte sei geworden, dass Verkäufer sogar noch nach Unterschrift zurückziehen, weil ein anderer Käufer mehr geboten hat. Zum Jahresende gerieten die Bieter-Verfahren daher zunehmend in die Kritik. Wer konnte, konterte mit einem Off Market-Deal (z. B. Invesco Real Estate und Pandox mit der 415 Millionen-Euro-Transaktion für ein Portfolio aus sieben Hotels in Core-Lagen in Deutschland, Österreich und den Niederlanden). Doch Experten beruhigen auch wieder und lehnen einen Vergleich mit den Jahren 2007/2008 ab: „Due Diligences dauern heute deutlich länger als vor zehn Jahren, und die Banken prüfen intensiver und professioneller“, sagt Marc Werner, Office Managing Partner von Hogan Lovells in Frankfurt am Main. Nachdem die Briten mit ihrer Brexit-Entscheidung, aber auch Putin, Erdogan und zuletzt Trump die internationale Investment-Welt verunsicherten, würde es nicht verwundern, dass viele institutionelle Investoren auch weiterhin das Label „extrem konservativ“ auf ihrer Stirn tragen. Doch das Gegenteil passiert gerade: Auch sie werden flexibler, wendiger, kreativer. Als Verwalter von OPM, dem sogenannten Other Peoples' Money, müssen sie auch dem Rendite-Wunsch ihrer Anleger nachkommen und investieren. So sprach Invesco Real Estate im Kontext ihres Pandox-Deals davon, künftig vielleicht nicht mehr alleine in 4-Sterne-Business-Hotels zu investieren, sondern auch in vielversprechende Segmente wie Extended Stay oder Design-/Lifestyle-Hotels.

Kreative Nischen

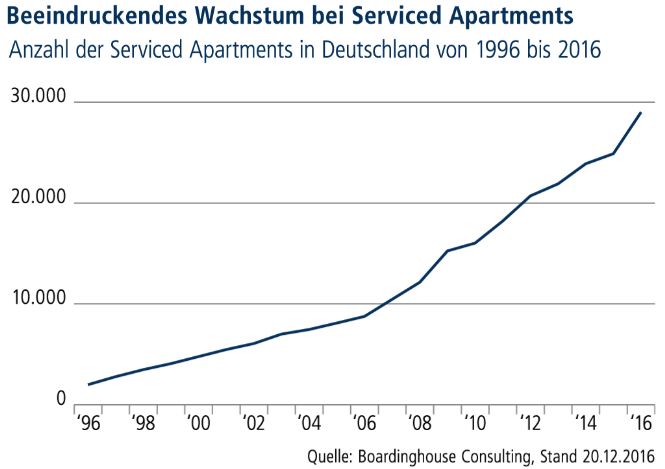

Und ähnlich wie Union Investment schon 2013 den Mut hatte, als erster institutioneller Investor einen Spezialfonds für Budget- und Midscale-Hotels zu initiieren (später mit dem Betreiber Motel One als Aushängeschild), greifen jetzt immer mehr Anleger nach den Anbietern von bezahlbarem Lifestyle. Ruby Hotels, noch keine drei Jahre am Markt und erst mit drei Häusern operativ unterwegs, setzt seine Expansion nun mit drei neuen Häusern in Top-Lagen an den deutschen Top-Standorten Hamburg und Düsseldorf sowie in Wien fort. Das Ruby-Konzept „Lean Luxury“ hat drei starke Investment-Partner überzeugt: den Wohnungsriesen Patrizia, die Allianz Real Estate und das ifa Institut für Anlageberatung. Auch Union Investment zeigt an dem Segment Interesse. „Wir schauen uns Lifestyle-Konzepte in Europa und in den USA an“, berichtet Andreas Löcher, Leiter Investment Management Hospitality. Die Entwicklung der Serviced Apartments ist ebenso beeindruckend: Das Angebot in diesem Sektor der Long-Stay-Aufenthalte ist seit 2008 um über 80 Prozent gestiegen, wie der „Global Serviced Apartments Industry Report (GSAIR) 2016/17“ herausfand. Der von The Apartment Service veröffentlichte Report zeigt weltweit nach wie vor ein starkes Wachstum im Supply wie auch eine steigende Nachfrage auf Kundenseite, vor allem bei Firmenreisenden. Im Januar 2015 gab es nahezu 750.000 Serviced Apartments an 9.800 Standorten weltweit. Bis Mitte 2016 war das Angebot um 10,5 Prozent auf 826.759 Einheiten gestiegen. Es wird erwartet, dass die Gesamtzahl bis 2017/2018 eine Million Wohneinheiten erreicht.

Mobilität als Wachstumstreiber

Zu ähnlich positiven Einschätzungen allein für Deutschland kommt auch die Analyse von Boardinghouse Consulting Berlin. Zu Beginn jedes Jahres befragt sie 80 Betreiber (20 Prozent der Anbieter) von Serviced Apartments in Deutschland. In ihrem 62-seitigen Marktreport sprach sie im April 2016 davon, dass bis 2018 ein Angebotswachstum von rund 30 Prozent zu erwarten sei. Damit einher gehen steigende Übernachtungspreise – plus 5 Prozent im Vergleich zu 2015 – und eine längere durchschnittliche Aufenthaltsdauer, plus rund fünf Nächte auf nun knapp 32 Nächte.

Den Grund für die steigende Nachfrage nach Serviced Apartments sehen Experten in der zunehmenden Mobilität, mit der der Bedarf an temporärer Unterbringung wächst. So machte beim ZIA-Innovationskongress in Berlin die folgende Aussage die Runde: „Hotels sind die neuen Wohnungen.“ Eine These, die durch die Entwicklung der Mikroapartments bestätigt wird. Auch diesem hotelähnlichen Produkt beschert die Mobilität offenbar mehr Zulauf, wie das Beispiel Zoku aus den Niederlanden, ein neuer Mix aus Hotel, Extended Stay (Apartment-Hotel) und Mikroapartment, eindrucksvoll belegt. Das erste Zoku in Amsterdam eröffnete im Juni 2016 und verzeichnete bis zum Jahresende Monat für Monat eine Belegung von über 85 Prozent mit Gästen, die im Durchschnitt sieben Tage blieben. Ineinander fließende Hotel-Segmente, mobile und experimentierfreudige Gäste, die an ein und demselben Ort arbeiten und entspannen wollen, stellen Betreiber und Investoren vor neue Herausforderungen: Trends lösen sich immer schneller ab, fordern in immer kürzeren Intervallen neue Anpassungen an den Geschmack der Übernachtungsgäste. Analog dazu finden die Reisenden via Internet immer schneller „ihr“ individuelles Produkt und buchen es direkt online. Die anhaltend hohe Dynamik im Markt, auf Anbieter- wie Nachfrager-Seite, durchbricht alle bisher fest kalkulierbaren Muster der Vergangenheit.

Suche nach sicheren Investments

Offensichtlich ist, dass die simple Aufteilung von Investments nach Upscale/Midscale/Budget angesichts dieser Markt-Veränderungen nicht mehr funktioniert. Ebenso müssen Investoren auf der Suche nach „sicheren“ Investments Standorte viel intensiver nach ihrem Mikro-Markt abtasten – zumindest bei Locations abseits der Hauptverkehrsknotenpunkte. Doch gibt es denn überhaupt noch „sichere“ Investments? Selbst dieser Begriff hat inzwischen eine doppelte Bedeutung bekommen angesichts der sich dynamisch verändernden Marktbedingungen. So fragten beispielsweise Union Investment und das Fachmagazin hospitalityInside in ihrem gemeinsamen „Investment Barometer“ (Herbst-Umfrage 2016) Investoren und Immobilien-Experten nach der aktuellen Risiko-Bereitschaft. Die Antworten ergaben zwei gleich starke Lager: 51 Prozent der Befragten verfolgen die Strategie „gleiche Rendite – höheres Risiko“. Demgegenüber geben 49 Prozent an, sich mit „niedrigeren Renditen bei gleichem Risiko“ zufriedenzugeben.

Die andere Interpretation eines „sicheren Standortes“ bringt den Terror mit ins Spiel. Im Januar 2016, beim ersten Hotel-Tag von Union Investment in Frankfurt am Main unter dem Titel „Hotel-Perspektiven 2016“, hatten sich die Talkrunden-Teilnehmer von UBM, Feuring, Hogan Lovells und Union Investment noch zuversichtlich gezeigt, die steigende Terror-Gefahr aus Investment-Sicht handhaben zu können.

Danach folgten die Anschläge in Brüssel, Nizza, Istanbul und Berlin – und zusätzlich sorgte die Brexit-Entscheidung für Verunsicherung, gefolgt von einem US-Präsidenten Donald Trump, der „America first“ zur Parole gemacht hat. Die Welt befindet sich in einem dramatischen Wandel. Nur das ist sicher.

Der Original-Beitrag stammt aus dem Immobilienmagazin "Raum & mehr" von Union Investment und erschien zuerst online auf dem entsprechenden Portal.

Die Nutzungsrechte wurden The Property Post zur Verfügung gestellt von Union Investment Real Estate GmbH

Erstveröffentlichung: Immobilienmagazin RAUM & mehr von Union Investment, April 2017